I. Antecedentes

(i) El anterior régimen de inversiones exteriores: La Ley 19/2003 (LA LEY 1157/2003).

Desde el 6 de julio de 2003, el régimen de intervención administrativa de las inversiones exteriores en España venía siendo regulado, con notable estabilidad (2) , por la Ley 19/2003, de 4 de julio (LA LEY 1157/2003), sobre régimen jurídico de los movimientos de capitales y de las transacciones económicas con el exterior (la «Ley 19/2003 (LA LEY 1157/2003)»), que sustituyó a la ya obsoleta (tras la entrada en la Comunidad Económica Europea y la introducción del Euro) Ley 40/1979, de 10 de diciembre (LA LEY 2592/1979), sobre régimen jurídico del control de cambios.

Esa Ley 19/2003 (LA LEY 1157/2003) consagraba un régimen general de liberalización de las inversiones extranjeras (3) , reservándose el Gobierno la posibilidad de suspenderlo cuando dichas transacciones pudieran afectar (incluso de modo meramente ocasional) a actividades (i) relacionadas con el ejercicio de poder público, o (ii) directamente relacionadas con la defensa nacional, o (iii) con afectación real o potencial sobre el orden, la seguridad o la salud públicos.

Dicho instrumento legal elevó de ese modo al rango legislativo lo ya dispuesto en el Real Decreto 664/1999, de 23 de abril (LA LEY 1890/1999), sobre inversiones exteriores (el «RD 664/1999») (4) , que ya había adoptado tal esquema de liberalización como regla general, siendo su suspensión la excepción a la misma (suspensión que sólo se declaró con carácter general en dicho reglamento para las actividades directamente relacionadas con la defensa nacional (5) , quedando ulteriores suspensiones —generales o particulares— diferidas a los oportunos acuerdos del Consejo de Ministros).

Bajo esa regulación, se permitía cualquier inversión extranjera en España (6) (que únicamente debía ser declarada ex post a la Administración General del Estado a efectos estadísticos), salvo en el sector de la defensa, que quedaba sujeta a autorización previa del Consejo de Ministros, tras el pertinente informe de la Junta de Inversiones Exteriores (7) , en un plazo de seis meses (con silencio administrativo negativo) (8) .

(ii) El Reglamento (UE) 2019/452 (LA LEY 4047/2019).

Ese régimen nacional se vio recientemente complementado por el Reglamento (UE) 2019/452, del Parlamento Europeo y del Consejo, de 19 de marzo (LA LEY 4047/2019), para el control de las inversiones extranjeras directas en la Unión (el «Reglamento (UE) 2019/452 (LA LEY 4047/2019)»).

Según los Considerandos expositivos de esa norma, la misma pretende responder, emulándolas, a las actuaciones de terceros países, cada vez más tendentes al establecimiento de una intervención previa de las inversiones exteriores en determinados sectores sensibles.

Y a tal efecto, permite a los Estados miembros establecer un sistema de control ex ante, armonizado con el resto de la Unión, de inversiones provenientes de fuera de la UE que sean susceptibles de afectar a la seguridad o al orden público de los Estados miembros. Sin embargo, renuncia a forzar la implementación de un sistema tal, dejando al arbitrio de cada Estado miembro la decisión al respecto y limitándose a establecer ciertas obligaciones de cooperación entre los Estados miembros, que resultarán de aplicación a todos éstos con independencia de que hayan adoptado un mecanismo de control conforme a lo previsto en el Reglamento o no.

En consonancia con dicho Reglamento, y también como modo de introducir las más recientes recomendaciones de la Organización para la Cooperación y el Desarrollo Económicos, el Gobierno se aprestó a iniciar los trámites de adaptación de la normativa nacional al mismo mediante la elaboración de un proyecto de real decreto (el «Proyecto de RD») sustitutivo del ya referido vigente desde 1999, y que fue sometido a audiencia e información públicas del 27 de marzo al 17 de abril de 2019 (9) Entendemos que ese Proyecto de RD, a expensas de las posibles modificaciones debidas a las alegaciones en trámite de participación ciudadana, así como a los informes de la Secretaría General Técnica ministerial y del Consejo de Estado (todavía pendientes a la redacción conocida de dicho Proyecto), no debería diferir mucho de la versión que finalmente sea aprobada, toda vez que está redactado por un Gobierno de idéntico signo político al actual (habiendo permanecido, de hecho, las mismas personas en las titularidades del Ministerio, de la Secretaría de Estado y de la Dirección General competentes).

(iii) La crisis sanitaria y la suspensión y endurecimiento de la regulación.

Tales eran las circunstancias cuando se desató la crisis sanitaria del COVID-19, que motivó la toma de medidas drásticas por parte del Gobierno en todos los ámbitos, inclusive el económico.

Entre tales acciones, se encuentra la suspensión del régimen de liberalización vigente hasta el momento, introducida a través de una modificación de la Ley 19/2003 (LA LEY 1157/2003) operada mediante el Real Decreto-Ley 8/2020, de 17 de marzo (LA LEY 3655/2020), de medidas urgentes extraordinarias para hacer frente al impacto económico y social del COVID-19 (el «RD-Ley 8/2020 (LA LEY 3655/2020)»), justificada así según su Exposición de Motivos:

«El reciente impacto de la crisis global desencadenada por el COVID-19 sobre los mercados bursátiles mundiales, supone una amenaza cierta para las empresas españolas cotizadas, pero también para las no cotizadas que están viendo mermado su valor patrimonial, muchas de ellas de los sectores estratégicos de nuestra economía, de que se lancen operaciones de adquisición de las mismas por parte de inversores extranjeros.

Todo ello explica la extraordinaria y urgente necesidad de acometer con urgencia la modificación del actual modelo de control de las inversiones extranjeras para introducir mecanismos de autorización ex ante de las citadas inversiones.»

Ese endurecimiento del régimen de inversiones exteriores vino auspiciado por la propia Comisión Europea, que el 26 de marzo de 2020 (LA LEY 4185/2020) (es decir, ya en plena pandemia) emitió una Comunicación (n.o 2020/C 99 I/01), titulada «Orientaciones dirigidas a los Estados miembros en relación con las inversiones extranjeras directas y la libre circulación de capitales de terceros países, así como la protección de los activos estratégicos de Europa», en el seno de la denominada «respuesta económica coordinada al brote de COVID-19». En esa Comunicación, se insta formalmente a los Estados miembros a:

- — «Utilizar plenamente desde ahora sus mecanismos de control de las IED con el fin de tener plenamente en cuenta los riesgos para las infraestructuras sanitarias esenciales, el suministro de insumos fundamentales y otros sectores críticos, como se prevé en el marco jurídico de la UE;

- — En el caso de aquellos Estados miembros que actualmente no disponen de un mecanismo de control, o cuyos mecanismos de control no cubren todas las operaciones pertinentes, que establezcan un mecanismo de control completo y, mientras tanto, que utilicen todas las demás opciones disponibles para abordar los casos en los que la adquisición o el control de una determinada empresa, infraestructura o tecnología pueda suponer un riesgo para la seguridad o el orden público en la UE, incluido un riesgo para las infraestructuras sanitarias esenciales y el suministro de insumos críticos.»

Como indicaremos más adelante, el régimen de autorización previa introducido mediante el RD-Ley 8/2020 (LA LEY 3655/2020) no siempre es coherente con la finalidad expresada en la Exposición de Motivos, excediendo en múltiples aspectos lo que, en principio, parecería exigir la actual situación de crisis sanitaria a la que pretendidamente da respuesta.

La referida suspensión se vio posteriormente matizada, desarrollada y ampliada a través del Real Decreto-Ley 11/2020, de 31 de marzo (LA LEY 4471/2020), por el que se adoptan medidas urgentes complementarias en el ámbito social y económico para hacer frente al COVID-19 (el «RD-Ley 11/2020 (LA LEY 4471/2020)»), que introdujo algunas especificaciones en los términos del RD-Ley 8/2020 (LA LEY 3655/2020), así como un régimen transitorio para operaciones en curso y/o de escaso valor relativo.

(iv) La experiencia práctica y la inclusión de las inversiones procedentes de la Unión Europea y de la Asociación Europea de Libre Comercio.

En materia tributaria el RD-Ley 34/2020 ha introducido algunos cambios en la redacción del artículo 7 bis de la Ley 19/2003 para definir con mayor amplitud lo que constituye una inversión extranjera directa

Tras varios meses de aplicación de ese régimen aprobado en marzo, se han evidenciado determinadas carencias, disfunciones y desproporciones en la regulación en vigor desde entonces, que han llevado al Gobierno español a aprobar una reforma a través del Real Decreto-Ley 34/2020, de 17 de noviembre (LA LEY 22084/2020), de medidas urgentes de apoyo a la solvencia empresarial y al sector energético, y en materia tributaria (el «RD-Ley 34/2020 (LA LEY 22084/2020)»), que ha introducido algunos cambios en la redacción del artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003) para (i) definir con mayor amplitud lo que constituye una «inversión extranjera directa» y (ii) ampliar la lista de sectores considerados estratégicos a estos efectos.

Pero asimismo, y en discutida y discutible conformidad con el Derecho de la Unión Europea y con la libertad de circulación de capitales que éste ampara, el RD-Ley 34/2020 (LA LEY 22084/2020) ha extendido temporalmente el control de las inversiones extranjeras directas a aquéllas que realicen inversores comunitarios en determinados casos, destinados a evitar que compañías españolas de valor estratégico sean víctimas de una adquisición oportunista aprovechando que su cotización bursátil no termina de remontar.

La Exposición de Motivos del RD-Ley 34/2020 (LA LEY 22084/2020) lo justifica de este modo:

«El impacto de la crisis global desencadenada por el COVID-19 hace necesario proteger los sectores estratégicos de nuestra economía.

(…)

Puesto que la situación provocada por el COVID-19 se mantiene, a través de la disposición transitoria única se establece un régimen transitorio hasta el 30 de junio de 2021 por el que el régimen de suspensión de liberalización de determinadas inversiones extranjeras directas regulado en los apartados 2 y 5 del citado artículo 7 bis, se aplicará también a las inversiones extranjeras directas sobre empresas cotizadas en España, o sobre empresas no cotizadas si el valor de la inversión supera los 500 millones de euros, realizadas por residentes de otros países de la Unión Europea y de la Asociación Europea de Libre Comercio».

En este artículo se tratará de hacer una exégesis de este régimen recientemente modificado, desde una perspectiva eminentemente práctica aprovechando la experiencia acumulada en la presentación y tramitación de varias solicitudes de autorización de inversiones exteriores en los últimos meses.

II. Los RRDD-Ley 8/2020, 11/2020 y 34/2020: tenor legal actual

El RD-Ley 8/2020 (LA LEY 3655/2020), corregido y ampliado por los posteriores RD-Ley 11/2020 (LA LEY 4471/2020) y 34/2020 (LA LEY 22084/2020), introdujo un nuevo artículo 7 bis en la Ley 19/2003 (LA LEY 1157/2003), cuya dicción literal actualmente vigente es la siguiente:

«Artículo 7 bis. Suspensión del régimen de liberalización de determinadas inversiones extranjeras directas en España.

1. A efectos de lo establecido en este artículo se consideran inversiones extranjeras directas en España todas aquellas inversiones como consecuencia de las cuales el inversor pase a ostentar una participación igual o superior al 10 por 100 del capital social de la sociedad española, o cuando como consecuencia de la operación societaria, acto o negocio jurídico se adquiera el control de dicha sociedad de acuerdo con los criterios establecidos en el artículo 7.2 de la Ley 15/2007, de 3 de julio, de Defensa de la Competencia (LA LEY 7240/2007), siempre que concurra una de estas circunstancias:

- a) Que se realicen por residentes de países fuera de la Unión Europea y de la Asociación Europea de Libre Comercio.

- b) Que se realicen por residentes de países de la Unión Europea o de la Asociación Europea de Libre Comercio cuya titularidad real corresponda a residentes de países de fuera de la Unión Europea y de la Asociación Europea de Libre Comercio. Se entenderá que existe esa titularidad real cuando estos últimos posean o controlen en último término, directa o indirectamente, un porcentaje superior al 25% del capital o de los derechos de voto del inversor, o cuando por otros medios ejerzan el control, directo o indirecto, del inversor.

2. Queda suspendido el régimen de liberalización de las inversiones extranjeras directas en España, que se realicen en los sectores que se citan a continuación y que afectan al orden público, la seguridad pública y a la salud pública.

En concreto, los sectores son los siguientes:

- a) Infraestructuras críticas, ya sean físicas o virtuales (incluidas las infraestructuras de energía, transporte, agua, sanidad, comunicaciones, medios de comunicación, tratamiento o almacenamiento de datos, aeroespacial, de defensa, electoral o financiera, y las instalaciones sensibles), así como terrenos y bienes inmuebles que sean claves para el uso de dichas infraestructuras, entendiendo por tales, las contempladas en la Ley 8/2011, de 28 de abril (LA LEY 8430/2011), por la que se establecen medidas para la protección de las infraestructuras críticas.

- b) Tecnologías críticas y productos de doble uso, tecnologías clave para el liderazgo y la capacitación industrial, y tecnologías desarrolladas al amparo de programas y proyectos de particular interés para España, incluidas las telecomunicaciones, la inteligencia artificial, la robótica, los semiconductores, la ciberseguridad, las tecnologías aeroespaciales, de defensa, de almacenamiento de energía, cuántica y nuclear,, las nanotecnologías, las biotecnologías, los materiales avanzados y los sistemas de fabricación avanzados.

- c) Suministro de insumos fundamentales, en particular energía, entendiendo por tales los que son objeto de regulación en la Ley 24/2013, de 26 de diciembre (LA LEY 21160/2013), del Sector Eléctrico, y en la Ley 34/1998, de 7 de octubre (LA LEY 3779/1998), del sector de Hidrocarburos, o los referidos a servicios estratégicos de conectividad o a materias primas, así como a la seguridad alimentaria.

- d) Sectores con acceso a información sensible, en particular a datos personales, o con capacidad de control de dicha información, de acuerdo con la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales (LA LEY 19303/2018).

- e) Medios de comunicación, sin perjuicio de que los servicios de comunicación audiovisual en los términos definidos en la Ley 7/2010, de 31 de marzo, General de la Comunicación Audiovisual (LA LEY 6072/2010), se regirán por lo dispuesto en dicha Ley.

3. Asimismo, queda suspendido el régimen de liberalización de las inversiones extranjeras directas en España en los siguientes supuestos:

- a) si el inversor extranjero está controlado directa o indirectamente por el gobierno, incluidos los organismos públicos o las fuerzas armadas, de un tercer país, aplicándose a efectos de determinar la existencia del referido control los criterios establecidos en el artículo7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007).

- b) si el inversor extranjero ha realizado inversiones o participado en actividades en los sectores que afecten a la seguridad, al orden público y a la salud pública en otro Estado miembro, y especialmente los relacionados en el apartado 2 de este artículo.

- c) si existe un riesgo grave de que el inversor extranjero ejerza actividades delictivas o ilegales, que afecten a la seguridad pública, orden público o salud pública en España.

4. El Gobierno podrá suspender el régimen de liberalización de las inversiones extranjeras directas en España en aquellos otros sectores no contemplados en el apartado 2 de este artículo, cuando puedan afectar a la seguridad pública, orden público y salud pública, de acuerdo con el procedimiento establecido en el artículo 7 de esta Ley.

5. La suspensión del régimen de liberalización establecida de acuerdo con los apartados 2, 3 y 4 de este artículo determinará el sometimiento de las referidas operaciones de inversión a la obtención de autorización, de acuerdo con lo establecido en el artículo 6 (LA LEY 7240/2007) de esta Ley.

Las operaciones de inversión llevadas a cabo sin la preceptiva autorización previa carecerán de validez y efectos jurídicos, en tanto no se produzca su legalización de acuerdo con lo establecido en el artículo 6 de la Ley.

6. El Gobierno podrá establecer reglamentariamente las categorías de operación y los importes por debajo de los cuales las operaciones de inversión directa extranjera quedarán exentas de someterse al régimen de autorización previa, por su nula o escasa repercusión en los bienes jurídicos protegidos por este artículo. Asimismo, se podrá acotar reglamentariamente la definición de los sectores relacionados en el apartado 2, a los efectos de la aplicación de la presente Ley.

Se faculta a la Ministra de Industria, Comercio y Turismo para dictar las normas necesarias para la correcta ejecución y aplicación de las disposiciones de desarrollo que dicte el Gobierno en desarrollo y ejecución de este artículo.»

Por su parte, el RD-Ley 11/2020 (LA LEY 4471/2020), con el fin de no poner en riesgo transacciones que estaban ya en curso y pendientes de cierre a la suspensión del régimen de liberalización, y al objeto de agilizar la tramitación de inversiones de menor cuantía e incluso de dispensar del procedimiento de control a las inversiones consideradas cuantitativamente intrascendentes, contiene una disposición transitoria que reza así:

«Disposición transitoria segunda. Tramitación de la autorización de operaciones en curso y de operaciones de importe reducido incluidas en el artículo 7 bis de la Ley 19/2003, de 4 de julio (LA LEY 1157/2003), sobre régimen jurídico de los movimientos de capitales y de las transacciones económicas con el exterior.

1. De forma transitoria, se regirán por el procedimiento simplificado establecido en el apartado 2 de esta Disposición las solicitudes de autorización administrativa previa de las operaciones de inversión directa extranjera incluidas en el artículo 7 bis de la Ley 19/2003, de 4 de julio, descritas a continuación:

- a) Aquéllas respecto de las cuales se acredite, por cualquier medio válido en derecho, la existencia de acuerdo entre las partes o una oferta vinculante en los que el precio hubiera sido fijado, determinado o determinable, con anterioridad a la entrada en vigor del Real Decreto-ley 8/2020, de 17 de marzo (LA LEY 3655/2020), de medidas urgentes extraordinarias para hacer frente al impacto económico y social del COVID-19.

- b) Aquéllas cuyo importe sea igual o superior a 1 millón de euros e inferior a 5 millones de euros hasta que entre en vigor la normativa de desarrollo del artículo 7.bis.

2. Las solicitudes se dirigirán a la persona titular de la Dirección General de Comercio Internacional e Inversiones, que las resolverá previo informe de la Junta de Inversiones Exteriores, aplicando de oficio la tramitación simplificada del procedimiento prevista en el artículo 96 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas (LA LEY 15010/2015).

3. Asimismo, de forma transitoria y hasta que el importe mínimo a que se refiere el último párrafo del artículo 7 bis.1 de la Ley 19/2003, de 4 de julio, quede establecido reglamentariamente, se entenderán exentas de la obligación de autorización previa las operaciones de inversión cuyo importe sea inferior a 1 millón de euros.»

Finalmente, el RD-Ley 34/2020 (LA LEY 22084/2020), para proteger los intereses representados por grandes empresas españolas de carácter estratégico, ha introducido temporalmente una limitación para las inversiones procedentes de la UE o de la Asociación Europea de Libre Comercio en determinados sectores, mediante una disposición transitoria única del siguiente tenor:

«Disposición transitoria única. Régimen transitorio de suspensión de liberalización de determinadas inversiones extranjeras directas realizadas por residentes de otros países de la Unión Europea y de la Asociación Europea de Libre Comercio.

El régimen de suspensión de liberalización de determinadas inversiones extranjeras directas en España se aplicará hasta el 30 de junio de 2021

El régimen de suspensión de liberalización de determinadas inversiones extranjeras directas en España regulado en los apartados 2 y 5 del artículo 7 bis de la Ley 19/2003, de 4 de julio, se aplicará hasta el 30 de junio de 2021, a las inversiones extranjeras directas sobre empresas cotizadas en España, o sobre empresas no cotizadas si el valor de la inversión supera los 500 millones de euros, realizadas por residentes de otros países de la Unión Europea y de la Asociación Europea de Libre Comercio. A estos efectos, se considerarán sociedades cotizadas en España aquellas cuyas acciones estén, en todo o en parte, admitidas a negociación en un mercado secundario oficial español y tengan su domicilio social en España.

A efectos de este régimen transitorio, se entenderá por inversiones extranjeras directas aquellas inversiones como consecuencia de las cuales el inversor pase a ostentar una participación igual o superior al 10 por 100 del capital social de la sociedad española, o cuando como consecuencia de la operación societaria, acto o negocio jurídico se adquiera el control de dicha sociedad de acuerdo con los criterios establecidos en el artículo 7.2 de la Ley 15/2007, de 3 de julio, de Defensa de la Competencia (LA LEY 7240/2007), tanto si se realizan por residentes de países de la Unión Europea y de la Asociación Europea de Libre Comercio diferentes a España, como si se realizan por residentes en España cuya titularidad real corresponda a residentes de otros países de la Unión Europea y de la Asociación Europea de Libre Comercio. Se entenderá que existe esa titularidad real cuando estos últimos posean o controlen en último término, directa o indirectamente, un porcentaje superior al 25 % del capital o de los derechos de voto del inversor, o cuando por otros medios ejerzan el control, directo o indirecto, del inversor.»

Pasemos a continuación a estudiar en detalle las distintas implicaciones de esta regulación.

III. Ámbito de aplicación

1. Inversiones procedentes de Estados no miembros de la Unión Europea o de la Asociación Europea de Libre Comercio

(i) Sistemática de la definición del ámbito de aplicación del artículo 7 bis.

Como se desprende del tenor del artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003) extractado anteriormente, la exigencia de autorización previa resulta de aplicación en relación con operaciones, por valor de un millón de euros o más (10) , que cumplan con los siguientes requisitos:

- — en primer lugar y como requisito previo, tener la consideración de «inversiones extranjeras directas en España», de conformidad con lo previsto en el apartado primero del artículo 7 bis; y, además,

- — en segundo lugar, bien (a) tener por objeto una inversión en alguno de los sectores identificados en el apartado 2 de este precepto (operaciones sujetas por razón del objeto sobre el que recaen) o bien (b) realizarse por alguno de los sujetos relacionados en el apartado 3 (operaciones sujetas por razón del sujeto que las realiza).

Adicionalmente, se contempla la posibilidad de que el Gobierno suspenda el régimen de liberalización y, por tanto, someta a autorización previa aquellas operaciones de inversión en sectores distintos de los identificados en el apartado 2 (y —se entiende— se lleven a cabo por inversores distintos de los enumerados en el apartado 3), cuando puedan afectar de todas formas a la seguridad, orden o salud públicos.

(ii) Requisito previo de aplicación: el concepto de inversión extranjera directa en España.

— Introducción.

Como requisito previo para que la suspensión del régimen de liberalización y la consiguiente exigencia de autorización conforme al artículo 7 bis resulten de aplicación a una determinada operación, es necesario que dicha operación constituya una «inversión extranjera directa en España» de acuerdo con los términos del apartado 1 de este artículo.

En esencia, se consideran operaciones de «inversión extranjera directa en España» aquellas en que concurre un doble requisito:

- a) por un lado, que se lleven a cabo por alguno de los inversores extranjeros a los que hace referencia la norma; y

- b) por otro lado, que como consecuencia de ellas el inversor pase a ostentar una participación igual o superior al 10 por 100 del capital social de la sociedad española, o que como consecuencia de la operación societaria, acto o negocio jurídico el inversor adquiera el control de dicha sociedad.

— Aspectos subjetivos: qué inversores se reputan extranjeros.

Se consideran extranjeros a los efectos de la aplicación de esta norma los inversores que: (11)

- a) son residentes (12) de Estados que no son miembros de la Unión Europea (UE) (13) o parte de la Asociación Europea de Libre Comercio (AELC) (14) ; o

- b) son personas jurídicas residentes de países que sean miembros de la UE o parte de la AELC pero cuyo titular real último reside fuera de la UE o de la AELC.

El primero de estos dos criterios abarca inversiones realizadas directamente por sujetos que residan fuera de la UE o de la AELC, con independencia de dónde se localice la residencia del titular real de la inversión. Aparentemente, con este criterio la norma comprende también dentro de su ámbito de aplicación las inversiones realizadas por una persona jurídica con residencia fuera de la UE o de la AELC cuyo titular real es un residente en la UE o en la AELC. Esto puede resultar dudoso desde el punto de vista de la finalidad de la norma, al quedar sometidas a control administrativo operaciones de inversión que, en realidad, están controladas por un sujeto residente en la UE o en la AELC y en las que, por tanto, el elemento de extranjería aparece atenuado. En nuestra opinión, la única razón que puede explicar la inclusión de este criterio es la dificultad que puede plantear para la Administración el control de la titularidad real de personas jurídicas con residencia fuera de la UE o de la AELC (15) , si bien en la práctica la Administración está atendiendo a la titularidad última intra-UE/AELC si se acredita debidamente, y por lo tanto eximiendo de sometimiento al régimen de autorización previa en tales casos.

El segundo de los criterios comprende las operaciones de inversión llevadas a cabo a través de sujetos con residencia en la UE o en la AELC pero cuya titularidad real corresponde a un sujeto no residente en la UE o en la AELC. Este criterio parece responder a lo dispuesto en el Expositivo (10) del Reglamento (UE) 2019/452 (LA LEY 4047/2019):

«Los Estados miembros que disponen de un mecanismo de control deben establecer las medidas necesarias, de conformidad con el Derecho de la Unión, a fin de evitar la elusión de sus mecanismos de control y decisiones de control. Dichas medidas deben abarcar las inversiones realizadas desde dentro de la Unión mediante acuerdos artificiales que no reflejen la realidad económica y eludan los mecanismos de control y las decisiones de control, cuando el inversor sea, en última instancia, propiedad de una persona física o empresa de un tercer país o esté bajo el control de estas. Todo ello se entiende sin perjuicio de la libertad de establecimiento y la libre circulación de capitales consagradas en el TFUE (LA LEY 6/1957).»

Debe advertirse, sin embargo, que hay una diferencia sustancial entre el contenido de este Expositivo (10), que requiere a los Estados a que establezcan medidas para evitar la elusión de los mecanismos de control mediante el uso de mecanismos artificiales que no reflejen la realidad económica, y el alcance de la norma española, que establece que debe atenderse, en todo caso, a la titularidad real del inversor. La lógica de la regla anti-elusión del Reglamento (UE) 2019/452 (LA LEY 4047/2019), tal y como nosotros la interpretamos, es que, con carácter general, las inversiones realizadas (directamente) por inversores de la UE no deben estar sujetas a los mecanismos de control que arbitren los Estados miembros, si bien, por excepción a lo anterior, los Estados deben someter a tales mecanismos las operaciones que se realicen desde otro Estado miembro «mediante acuerdos artificiales que no reflejen la realidad económica» y con el objeto de eludir la aplicación del mecanismo de control. Piénsese, por ejemplo, en un inversor no residente en la UE que constituye una sociedad meramente instrumental en un Estado de la UE con el único propósito de llevar a cabo una inversión en otro Estado miembro. Es evidente que en tales supuestos las inversiones deben quedar sujetas al mecanismo de control. Sin embargo, en la lógica del Reglamento (UE) 2019/452 (LA LEY 4047/2019), estos supuestos son la excepción y no la regla general, que no es otra que la de que, a salvo de en los referidos supuestos de «acuerdos artificiales…», las inversiones entre Estados miembros de la UE no pueden quedar sometidas a un requisito de control previo. Esta interpretación es, por lo demás, consistente con el principio de libre circulación de capitales dentro de la UE, al que hace referencia el inciso final del mencionado Expositivo (10).

La norma española, sin embargo, se aparta de la lógica del Reglamento (UE) 2019/452 (LA LEY 4047/2019), al vincular este segundo criterio a la residencia del titular real del sujeto que lleva a cabo la operación de inversión. Es decir, la norma española ha optado por invertir la lógica de la regla anti-elusión del referido Expositivo (10) del Reglamento (UE) 2019/452 (LA LEY 4047/2019), sometiendo a control previo cualquier operación realizada desde otro Estado miembro atendiendo exclusivamente al titular real del inversor. Ello significa que el requisito de autorización previa resulta de aplicación a operaciones de inversión llevadas a cabo por sujetos residentes en la UE o en la AELC cuyo titular real no sea residente en la UE o en la AELC incluso cuando la realización de la operación de inversión por el primero responda a una lógica económica y no al propósito de eludir la aplicación de la norma. Así, por ejemplo, en el supuesto de una sociedad residente en la UE o en la AELC que desarrolle una actividad económica real en la UE o en la AELC pero cuyo accionista de control no sea residente en la UE o en la AELC lleve a cabo una operación de inversión en España, tal operación deberá entenderse sometida al requisito de autorización previa conforme al artículo 7 bis (LA LEY 1157/2003).

No parecen cumplir con este segundo criterio (ni tampoco con el primero) aquellos supuestos en que tanto el sujeto que lleva a cabo la inversión directamente como su titular real tienen su residencia en la UE o en la AELC pero en la cadena de control entre uno y otro hay alguna persona jurídica con residencia fuera de la UE o de la AELC. En nuestra opinión, estos supuestos deberían entenderse excluidos del ámbito de aplicación del artículo. No obstante, no podemos descartar que la Administración adopte una interpretación distinta, como la que, de acuerdo con nuestra experiencia, ha seguido en la práctica en supuestos similares en otros ámbitos, como el de inversiones en actividades relacionadas con la defensa nacional.

La titularidad real del sujeto que lleva a cabo la inversión, se define como el control último, directo o indirecto de un porcentaje superior al 25% del capital o de los derechos de voto del inversor, o el ejercicio del control, directo o indirecto sobre éste por otros medios

La titularidad real del sujeto que lleva a cabo la inversión se define como la titularidad o el control último, directo o indirecto, de un porcentaje superior al 25% del capital o de los derechos de voto del inversor, o el ejercicio del control, directo o indirecto, sobre éste por otros medios. Esta regla de determinación de la titularidad real es prácticamente idéntica a la prevista en el artículo 8.d) del Real Decreto 304/2014, de 5 de mayo (LA LEY 6867/2014), por el que se aprueba el Reglamento de la Ley 10/2010, de 28 de abril (LA LEY 8368/2010), de prevención del blanqueo de capitales y de la financiación del terrorismo.

La aplicación del umbral del 25% en este ámbito puede plantear dudas interpretativas en determinados supuestos:

- a) En aquellos casos en que más de un sujeto cumple con el requisito de ser titular de una participación en el capital o en los derechos de voto superior al 25%, parece que, en principio, debería considerarse que todos los sujetos en tal situación deben considerarse cotitulares reales y que, por tanto, debe atenderse a la residencia de cada uno de ellos para determinar si nos encontramos ante una operación de inversión extranjera. En caso de que los sujetos en dicha situación ejerzan el control de forma conjunta, el test deberá realizarse sobre cada uno de ellos (entiéndase, cada uno de los que se consideren inversores extranjeros). Menos claro es, sin embargo, el supuesto en que uno de los sujetos que excede el umbral del 25% ejerce el control de forma exclusiva con respecto a los demás.

- b) Es igualmente dudosa la aplicación de esta regla cuando no hay ningún sujeto que, individualmente o de forma concertada con otros, alcance el umbral del 25% (o ejerza el control por otros medios, como indicamos a continuación) pero la totalidad o la mayoría de los sujetos que se encuentran al final de la cadena de control no sean residentes en la UE o en la AELC. En la medida en que, a diferencia de lo que ocurre en el ámbito de la normativa de prevención de blanqueo de capitales (16) , no se prevén reglas subsidiarias para la identificación del titular real, parece razonable que el test de la residencia deba realizarse sobre la última persona jurídica en la parte superior de la cadena de control que supere el umbral del 25% (17) .

Por otra parte, a los efectos de determinar si se ejerce el control «por otros medios», a falta de una definición específica en el ámbito del control de inversiones extranjeras, el concepto de control debe entenderse de forma amplia, en los términos del artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007), que, desde la reforma operada por el RD-Ley 34/2020 (LA LEY 22084/2020), es el concepto de control de referencia a los efectos del régimen de inversiones extranjeras. Como indicaremos más adelante, de acuerdo con el referido artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007), para determinar si hay control deberá atenderse contratos, derechos o cualquier otro medio que, a la luz de las circunstancias fácticas y jurídicas, confiera la posibilidad de ejercer una «influencia decisiva» sobre la empresa (particularmente, como expondremos más adelante, mediante derechos de propiedad o de uso de todos o parte de sus activos, o a través de contratos, derechos o cualquier otro medio que permita influir decisivamente sobre la composición, las deliberaciones o las decisiones de sus órganos).

Una cuestión de relevancia práctica que se suscita en relación con el segundo criterio y, en concreto, con el concepto de la titularidad real es cómo se aplican éstos a los fondos de inversión y a los fondos de capital riesgo, que normalmente cuentan con estructuras corporativas complejas en las que la gestión última del patrimonio de inversión suele estar delegada a favor de una entidad gestora. En nuestra experiencia, sin perjuicio de que será necesario valorar cada caso de forma específica atendiendo a sus particulares circunstancias, entendemos que, con carácter general, para la determinación del titular real en estos casos deberá atenderse a la sociedad gestora (18) y no a los inversores, partícipes o limited partners, que no ostentan el verdadero control de la inversión. Ahora bien, esta regla general puede ser exceptuada, y así lo viene admitiendo la Administración, si se logra demostrar que el control de la inversión no está encomendado de modo efectivo al general partnership gerente sino que lo mantienen los partícipes de algún modo.

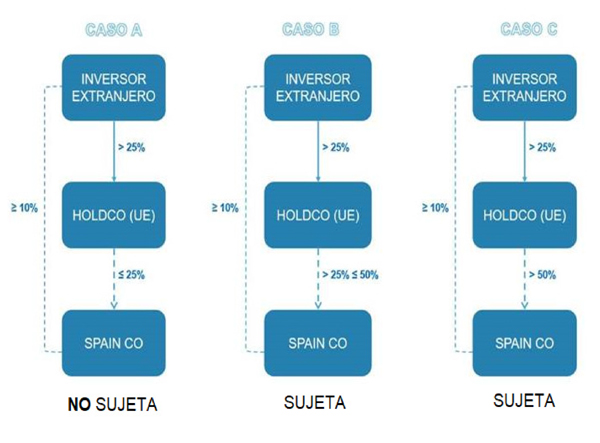

Cabe también plantearse si caen o no dentro del ámbito de aplicación del artículo 7 bis (LA LEY 1157/2003)aquellos casos en que, sin que tenga lugar propiamente una operación de inversión de forma directa en una compañía española, se produce un cambio en el titular real de una inversión en España, esto es, en la persona que se encuentre al final de la cadena de control de la inversión. El artículo 7 bis, a diferencia de la normativa aplicable en otros ámbitos (19) , no regula de forma expresa los supuestos de adquisiciones indirectas. Así, cuando alude a que «el inversor pase a ostentar una participación igual o superior…» no matiza si dicha participación puede ser directa o indirecta y tampoco se especifica si debe reputarse "inversor" al adquirente indirecto de una inversión (en lugar de al que la realiza directamente). En nuestra experiencia los casos en que se produzcan adquisiciones de sociedades meramente instrumentales en la cadena de control de una inversión deben considerarse equiparables a una inversión directa y, por tanto, incluidos en el alcance del apartado primero del artículo 7 bis (20) . Los casos de adquisiciones de sociedades no instrumentales están también incluidos, con la sola excepción de que la participación, a pesar de ser indirectamente igual o superior al 10%, sea directamente igual o inferior al 25%. Se adjunta seguidamente un cuadro para la mejor comprensión de la casuística que, en este sentido, puede presentarse:

Por último, debe advertirse que el doble criterio previsto en el apartado primero de este artículo 7 bis (LA LEY 1157/2003) descansa sobre la noción de la residencia del inversor. La Ley 19/2003 (LA LEY 1157/2003) establece en su artículo 2 (LA LEY 1157/2003) determinadas reglas para determinar si un sujeto es o no residente en España, reglas que, en nuestra opinión, deben utilizarse también para determinar si un inversor es o no residente en la UE o en la AELC a los efectos del artículo 7 bis. De acuerdo con estas reglas, en resumidas cuentas:

- a) En relación con las personas físicas, habrá que estar a su residencia habitual, que, de acuerdo con el artículo 2.2, deberá determinarse conforme a lo previsto en la normativa fiscal. (21)

- b) En relación con las personas jurídicas, habrá que estar a su domicilio social.

En ambos casos, deberá tenerse en cuenta la presunción establecida en el artículo 2.2 del RD 664/1999 (LA LEY 1890/1999), conforme al cual las personas físicas de nacionalidad española y las personas jurídicas domiciliadas en España se presumirán residentes en España salvo prueba en contrario.

La acreditación de la residencia a estos efectos se producirá de acuerdo con lo previsto en el artículo 2 del Real Decreto 1816/1991, de 20 de diciembre (LA LEY 3772/1991), sobre Transacciones Económicas con el Exterior.

— Aspectos objetivos: qué tipos de operaciones se consideran de inversión.

De acuerdo con el apartado primero del artículo 7 bis, las operaciones de inversión que son susceptibles de ser consideradas «inversiones extranjeras directas en España» y, por tanto, de caer dentro del ámbito de aplicación de este artículo son «aquellas inversiones como consecuencia de las cuales el inversor pase a ostentar una participación igual o superior al 10 por 100 del capital social de la sociedad española, o cuando como consecuencia de la operación societaria, acto o negocio jurídico se adquiera el control de dicha sociedad».

En primer lugar, cabe destacar que el precepto no discrimina entre operaciones de inversión en sociedades cotizadas y no cotizadas, resultando, por tanto, de aplicación a ambas. En la Exposición de Motivos del RD-Ley 8/2020 (LA LEY 3655/2020) se explicita que el propósito de la norma es someter al mecanismo de control las inversiones tanto en sociedades cotizadas como en no cotizadas:

«El reciente impacto de la crisis global desencadenada por el COVID-19 sobre los mercados bursátiles mundiales, supone una amenaza cierta para las empresas españolas cotizadas, pero también para las no cotizadas que están viendo mermado su valor patrimonial, muchas de ellas de los sectores estratégicos de nuestra economía, de que se lancen operaciones de adquisición de las mismas por parte de inversores extranjeros.» (22)

En segundo lugar, el artículo hace referencia a dos tipos de operaciones de inversión: (23)

a) Por un lado, las operaciones «como consecuencia de las cuales el inversor pase a ostentar una participación igual o superior al 10 por 100 del capital social de la sociedad española». Este primer inciso debe ser interpretado, por sistemática normativa, según la definición que de «participación en sociedades españolas» da el artículo 3.a) del RD 664/1999 (LA LEY 1890/1999):

«Se entienden comprendidas bajo esta modalidad tanto la constitución de la sociedad, como la suscripción y adquisición total o parcial de sus acciones o asunción de participaciones sociales.

Asimismo, quedan también incluidos en el presente apartado la adquisición de valores tales como derechos de suscripción de acciones, obligaciones convertibles en acciones u otros valores análogos que por su naturaleza den derecho a la participación en el capital, así como cualquier negocio jurídico en virtud del cual se adquieran derechos políticos.»

De acuerdo con dicha definición, la adquisición de una participación en el capital social debe considerarse sujeta a este régimen cuando se produce como consecuencia tanto de una transmisión de la titularidad de acciones o participaciones existentes como de la suscripción o asunción de acciones o participaciones de nueva creación en un aumento de capital; e incluso la constitución ex novo de una sociedad de capital.

Por otra parte, atendiendo a la literalidad del precepto, podría entenderse que el umbral del 10% opera como un umbral único y no como varios umbrales sucesivos (10%, 20%, 30%, etc.), de tal manera que, una vez excedido dicho umbral porcentual, las adquisiciones adicionales de acciones o participaciones por el mismo inversor podrían considerarse libres y no sujetas al requisito de autorización previa establecido en este artículo. Sin embargo, entendemos que para la Administración no es irrelevante, sino todo lo contrario, el porcentaje que represente la participación adquirida sobre el capital social de la compañía y, en particular, la capacidad de influencia que dicha participación otorgue al inversor extranjero. Por tanto, no podemos descartar que la Administración adopte la interpretación de que el umbral de forma sucesiva (10%, 20%, etc.) o, incluso, que en las resoluciones de autorización se imponga a los inversores extranjeros la obligación de solicitar autorizaciones adicionales en relación con adquisiciones ulteriores.

Este umbral puede suponer una dificultad para las entidades gestoras internacionales de fondos de inversión que ostenten participaciones de cartera en el capital de sociedades cotizadas españolas siguiendo estrategias de inversión pasiva (típicamente, la de replicar índices de valores). En estos casos, la evolución del mercado y de las distintas cotizaciones pueden provocar fluctuaciones en dichas participaciones que lleven a sobrepasar el umbral del 10% de forma temporal o duradera. Tratándose en numerosos casos de inversiones meramente pasivas que no se realizan con la intención de participar en el control de las sociedades, cabe plantear la conveniencia de eximirlas del requisito de obtener autorización previa.

Ahora bien, el criterio de las autoridades en la materia es el no sometimiento a control cuando se trata de la adquisición de una mayor participación por parte del accionista principal que ya tiene garantizada en la situación existente el control de la compañía.

b) Por otro, las «operacion[es] societaria[s], acto[s] o negocio[s] jurídico[s]» como consecuencia de los cuales «se adquiera el control de dicha sociedad [española]». En este segundo inciso, modificado por el RD-Ley 34/2020 (LA LEY 22084/2020) (24) , se incluyen cualesquiera otras operaciones de inversión que, no comportando la adquisición de una participación en el capital igual o superior al 10%, permitan al inversor adquirir el control de la sociedad, entendiéndose por «control» lo definido en el artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007), a saber: la posibilidad (conferida por los contratos, derechos o cualquier otro medio en vista de las circunstancias concurrentes de hecho y de derecho) de ejercer «una influencia decisiva», en particular mediante

«a) derechos de propiedad o de uso de la totalidad o de parte de los activos de una empresa,

b) contratos, derechos o cualquier otro medio que permitan influir decisivamente sobre la composición, las deliberaciones o las decisiones de los órganos de la empresa.»

Además, se entiende que existe control, en todo caso, cuando se den los supuestos del artículo 4 de la Ley 24/1988, de 28 de julio, del Mercado de Valores (LA LEY 1562/1988) (actualmente, artículo 5 del Texto Refundido de la Ley del Mercado de Valores (LA LEY 16122/2015), aprobado mediante Real Decreto Legislativo 4/2015, de 23 de octubre (LA LEY 16122/2015), que a su vez hace referencia al artículo 42 del Código de Comercio (LA LEY 1/1885)).

La referencia al artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007), que ha sido introducida mediante RD-Ley 34/2020 (LA LEY 22084/2020), contrasta con la redacción original del precepto, que hacía referencia a la participación «de forma efectiva en la gestión o el control», expresión que era más amplia y que suscitaba diversas dudas interpretativas. En este sentido, el concepto de control del artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007), además de ser más restrictivo que la anterior redacción, es un concepto cuyo alcance está razonablemente definido en el ámbito del control de concentraciones, por lo que otorga una mayor seguridad jurídica que la redacción precedente.

En términos generales, en el ámbito del control de concentraciones se distingue entre dos tipos de control: por un lado, el control exclusivo, que se produce cuando un sujeto en solitario puede ejercer influencia sobre una empresa y, por otro, el control conjunto, que se produce cuando dos o más sujetos pueden ejercer de forma conjunta influencia sobre una empresa. Además, el control puede ser positivo (cuando el sujeto que lo ejerce puede imponer decisiones) o negativo (cuando el sujeto que lo ejerce puede vetar decisiones estratégicas, como el nombramiento de altos directivos, el plan de negocios o las inversiones). Debe tenerse en cuenta que la mera capacidad de ejercer el control (con independencia de que se ejerza en la práctica o no) es suficiente para determinar la existencia de control a estos efectos. (25)

No quedan sujetos a autorización aquellos supuestos en que se adquiere una participación inferior al 10% pero que permite a su titular designar a un miembro del consejo de administración de la sociedad

A diferencia de lo que parecía suceder bajo la redacción anterior, no quedan sujetos a autorización aquellos supuestos en que se adquiere una participación inferior al 10% pero que permite a su titular designar a un miembro del consejo de administración de la sociedad (situación relativamente frecuente en el ámbito de las sociedades cotizadas), ya que la facultad de designar a un consejero no da lugar en su misma a la existencia de control a los efectos del artículo 7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007).

No se encuentran regulados en este apartado primero del artículo 7 bis (LA LEY 1157/2003) los supuestos de adquisición de activos. Los dos incisos descritos anteriormente hacen referencia expresa a operaciones en las que el objeto de la inversión extranjera es una sociedad. A pesar de ello, de acuerdo con nuestra experiencia, las autoridades vienen sosteniendo la interpretación (abiertamente finalista) de que las operaciones que se estructuren como una adquisición de activos (asset deals), no dejan por ello de estar sujetas al artículo 7 bis.

Por otra parte, cabe plantear cómo debe aplicarse esta norma en los supuestos de adquisición de participaciones por parte de varios inversores extranjeros que actúen de forma concertada, cuando ninguno de éstos individualmente alcance el umbral del 10% o cumpla el requisito de participar en la gestión o en el control de la sociedad. En nuestra opinión, aunque no se establezca de forma expresa en la norma, entendemos que estos supuestos se equipararán a los de adquisición por parte de un único inversor y se considerarán sujetos a lo dispuesto en este artículo 7 bis. (26)

— Referencia a las dudas interpretativas que se suscitan en relación con el ámbito de aplicación del mecanismo de control.

Como se desprende de los anteriores apartados, las dudas interpretativas que plantea este precepto en lo que se refiere a qué operaciones están incluidas en su ámbito de aplicación son numerosas y no siempre de fácil resolución. En la práctica, ello ha llevado a la Administración a adoptar interpretaciones extensivas de esta norma y a los asesores legales de los inversores a recomendar a inversores extranjeros la solicitud de autorización ad cautelam en cualquier caso mínimamente dudoso, o cuanto menos la formulación de una consulta formal previa a la formulación de la solicitud (o planteando directamente la solicitud de modo subsidiario, si la respuesta a la consulta fuera la necesidad de autorización).

Desafortunadamente, no se ha aprovechado la modificación del régimen normativo mediante el RD-Ley 34/2020 (LA LEY 22084/2020) para mejorar la redacción de la norma y esclarecer las dudas reseñadas. Parece, por tanto, que solo queda esperar a que en el desarrollo reglamentario de esta norma (27) (que el RD-Ley 34/2020 (LA LEY 22084/2020) habilita, permitiendo al Gobierno establecer mediante Real Decreto categorías e importes de inversión de minimis que quedan exentos de autorización, así como acotar los sectores considerados estratégicos; y en segundo grado posibilitando al Ministerio de Industria, Comercio y Turismo dictar Orden Ministerial en aplicación y desarrollo de lo dispuesto por el Gobierno) se establezcan reglas que permitan dar una respuesta clara a la compleja casuística de las operaciones de inversión, evitando las dudas interpretativas señaladas en los apartados anteriores.

(iii) Operaciones sujetas a autorización por razón del objeto sobre el que recaen.

El apartado segundo del artículo 7 bis establece que quedarán sujetas al régimen de autorización administrativa previa las operaciones de inversión en determinados sectores enumerados en este precepto, que, como indica el mismo, se considera que «afectan al orden público, la seguridad pública y a la salud pública».

El listado de sectores contenido en el apartado segundo del artículo 7 bis está tomado en gran parte del artículo 4 (LA LEY 4047/2019)(1) del Reglamento (UE) 2019/452 (LA LEY 4047/2019), que establece un listado ejemplificativo de criterios que los Estados miembros pueden tener en cuenta para determinar si una inversión extranjera directa es susceptible de afectar a la seguridad o al orden público de los Estados miembros.

Los sectores a los que se hace referencia son los siguientes:

- — infraestructuras críticas, ya sean físicas o virtuales (incluidas las infraestructuras de energía, transporte, agua, sanidad, comunicaciones, medios de comunicación, tratamiento o almacenamiento de datos, aeroespacial, de defensa, electoral o financiera, y las instalaciones sensibles), así como terrenos y bienes inmuebles que sean claves para el uso de dichas infraestructuras (28) , entendiendo por tales, las contempladas en la Ley 8/2011, de 28 de abril (LA LEY 8430/2011), por la que se establecen medidas para la protección de las infraestructuras críticas;

- — tecnologías críticas y productos de doble uso, tecnologías clave para el liderazgo y la capacitación industrial, y tecnologías desarrolladas al amparo de programas y proyectos de particular interés para España (29) , incluidas las telecomunicaciones, la inteligencia artificial, la robótica, los semiconductores, la ciberseguridad, las tecnologías aeroespaciales, de defensa, de almacenamiento de energía, cuántica y nuclear, las nanotecnologías, las biotecnologías, los materiales avanzados y los sistemas de fabricación avanzados;

- — suministro de insumos fundamentales, en particular energía, entendiendo por tales los que son objeto de regulación en la Ley 24/2013, de 26 de diciembre (LA LEY 21160/2013), del Sector Eléctrico, y en la Ley 34/1998, de 7 de octubre (LA LEY 3779/1998), del sector de Hidrocarburos, o los referidos a servicios estratégicos de conectividad (30) o a materias primas, así como a la seguridad alimentaria (31) ;

- — sectores con acceso a información sensible, en particular a datos personales, o con capacidad de control de dicha información, de acuerdo con la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales (LA LEY 19303/2018); y

- — medios de comunicación, sin perjuicio de que los servicios de comunicación audiovisual en los términos definidos en la Ley 7/2010, de 31 de marzo, General de la Comunicación Audiovisual (LA LEY 6072/2010), se regirán por lo dispuesto en dicha Ley (32) .

Como se puede advertir, el listado de sectores es amplio y alguno de los sectores incluidos en el mismo son excesivamente vagos o imprecisos, como es el caso de los sectores que tengan acceso a información sensible y, en particular, a datos personales. En la realidad de la economía actual, son muy pocos los sectores que, en mayor o menor medida, no tienen acceso a datos personales en el ejercicio de su actividad. Consideramos, por tanto, que la referencia a estos sectores con acceso a información sensible y, en particular, a datos personales, deberá interpretarse de forma restrictiva, entendiendo que solo comprende sectores en los que se produzca un acceso recurrente y sistemático a información sensible como parte de la actividad correspondiente a dichos sectores. Resulta sorprendente que el RD-Ley 34/2020 (LA LEY 22084/2020), que de acuerdo con su Exposición de Motivos pretendía «clarificar las definiciones de sectores» utilizadas en este precepto, no haya acotado de forma más precisa este específico supuesto.

Una cuestión que se suscita en relación con esta norma es si en aquellos casos en que la sociedad objeto de la operación de inversión opera en alguno de los sectores indicados anteriormente de forma marginal o sin ser parte de su actividad principal o core o a través de sociedades filiales, debe entenderse que la operación de inversión está de todas formas sujeta al mecanismo de control del artículo 7 bis. En nuestra opinión, la respuesta es que, con carácter general, debe entenderse que estas operaciones se encuentran sujetas al requisito de autorización previa, al no exigirse en este precepto que las actividades en los sectores mencionados deban llevarse a cabo con carácter principal, con un volumen mínimo o de forma directa (y no a través de filiales) (33) .

Otro aspecto que se ha planteado en la práctica es si esa lista tiene naturaleza de numerus clausus, o es un numerus apertus y por lo tanto todavía podrían quedar sujetas inversiones que, sin ubicarse estrictamente en ninguno de esos sectores, pudieran a ojos de la Administración tener incidencia sobre el orden, la seguridad o la salud públicas. Pues bien, pese a que la respuesta desde un punto de vista estrictamente jurídico es que, siendo el artículo 7 bis (LA LEY 1157/2003) una norma restrictiva de derechos, no puede realizarse una interpretación ni una aplicación extensiva de la misma, la experiencia nos dice que una operación puede quedar sujeta si a pesar de que el sector de la inversión no se encuentra formalmente en ese listado, es considerado por la Administración como estratégico (34) .

(iv) Operaciones sujetas a autorización por razón del sujeto que las realiza.

El apartado tercero del artículo 7 bis establece que las operaciones de inversión extranjera llevadas a cabo por determinados sujetos identificados en el mismo quedarán sujetas al requisito de autorización administrativa previa con independencia del sector en el que se efectúen.

Como en el caso de los sectores referidos en la sección precedente, el listado de inversores contenido en este artículo es similar al del artículo 4 (LA LEY 4047/2019)(2) del Reglamento (UE) 2019/452 (LA LEY 4047/2019).

Los supuestos que quedan sujetos al mecanismo de control en virtud de este apartado tercero son los siguientes:

- — si el inversor extranjero está controlado directa o indirectamente por el gobierno, incluidos los organismos públicos o las fuerzas armadas, de un tercer país, aplicándose a efectos de determinar la existencia del referido control los criterios establecidos en el artículo7.2 de la Ley de Defensa de la Competencia (LA LEY 7240/2007) (ya explicados más arriba) (35) ;

- — si el inversor extranjero ha realizado (36) inversiones o participado en actividades en los sectores que afecten a la seguridad, al orden público y a la salud pública en otro Estado miembro, y especialmente los relacionados en el apartado segundo (37) ; y

- — si existe un riesgo grave de que el inversor extranjero ejerza actividades delictivas o ilegales, que afecten a la seguridad pública, orden público o salud pública en España (38) .

(v) Ámbito temporal.

— La cuestión de las operaciones firmadas pero no cerradas.

Ante la ausencia de un régimen transitorio específico en el RD-Ley 8/2020 (LA LEY 3655/2020) y en la Ley 19/2003 (LA LEY 1157/2003), y dada la inmediata entrada en vigor del artículo 7 bis de este último cuerpo legal, se planteó la cuestión de si la nueva regulación era de aplicación a operaciones en curso y pendientes de cierre que, bajo los términos de la misma, quedaban sujetas a autorización previa aunque anteriormente disfrutaran de la liberalización entonces vigente.

La respuesta desde una interpretación literal no podía sino ser positiva, aunque teleológicamente no fuera así dado que tales transacciones, al haber sido comenzadas con anterioridad a la crisis sanitaria del COVID-19, no respondieran a una finalidad de especulación o de aprovechamiento de tal situación, que es precisamente lo que la suspensión del régimen de liberalización pretendía evitar según el Gobierno. A dicha afirmación coadyuvaba el hecho de que el régimen transitorio del RD 664/1999 (LA LEY 1890/1999) (al que habría que acudir a efectos supletorios y/o hermenéuticos) efectivamente tenía efectos inmediatos sobre las operaciones en curso.

Sin embargo, afortunadamente el Gobierno demostró cierta sensibilidad ante esta cuestión, pues se hicieron peligrar inversiones extranjeras en marcha cuyo cierre y materialización no podía demorarse los seis meses que, normativamente, existen de plazo para emitir la resolución de autorización.

Por esta razón, para estos casos el RD-Ley 11/2020 (LA LEY 4471/2020) arbitró un procedimiento abreviado (que extendió a aquellas operaciones que no alcancen un determinado umbral cuantitativo, fijado en cinco millones de euros) (39) .

— Sobre la vigencia de la suspensión de la liberalización:

Inicialmente, se planteó la cuestión de si el régimen descrito de intervención previa sobre las inversiones exteriores era una medida más enmarcada dentro del contexto excepcional de la crisis sanitaria, y que por lo tanto cesaría una vez se retornase a la normalidad (40) , o si, bien al contrario, sin perjuicio de la extraordinariedad de su aprobación tiene vocación de permanencia (41)

En un primer momento hubo signos que inclinaban a decantarse por la primera opción al constatarse que, en la sesión del Consejo de Ministros de 24 de marzo de 2020, inmediatamente posterior a la del 17 de marzo que aprobó el RD-Ley 8/2020 (LA LEY 3655/2020), se tomó el acuerdo de autorizar la tramitación del Proyecto de RD sobre inversiones exteriores por el procedimiento de urgencia.

Es decir, la intención gubernamental parecía ser, en principio, aprobar cuanto antes un real decreto sustitutivo del RD 664/1999 (LA LEY 1890/1999), que estableciera el régimen de inversiones exteriores que deberá regir en adelante, debidamente armonizado según los designios comunitarios del Reglamento (UE) 2019/452 (LA LEY 4047/2019).

Ahora bien, pasados ya varios meses, se ha comprobado que la tramitación de ese Proyecto de RD, a pesar de haberse declarado urgente, se halla detenida, y ni siquiera ha sido dictaminado por el Consejo de Estado.

Ello, unido a que el RD-Ley 34/2020 (LA LEY 22084/2020) ha establecido un régimen transitorio expreso para determinado tipo de inversiones (que seguidamente se analizará) pero no ha explicitado esa transitoriedad para el régimen regulado en el artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003), llevan a la conclusión lógica de que esta regulación tiene visos de cierta permanencia en el tiempo (sin perjuicio de la posibilidad de modificarla de nuevo por un instrumento de rango legislativo, o de la esperada matización y desarrollo mediante reglamentos gubernativos).

2. Inversiones procedentes de Estados miembros de la Unión Europea y de la Asociación Europea de Libre Comercio

(i) Sistemática de la definición del ámbito de aplicación de la disposición transitoria única del RD-Ley 34/2020 (LA LEY 22084/2020).

Como se desprende del tenor de la disposición transitoria única del RD-Ley 34/2020 (LA LEY 22084/2020) extractado anteriormente, la exigencia de autorización previa resulta de aplicación en relación con operaciones, que cumplan con los siguientes requisitos:

- — en primer lugar y como requisito previo, tener la consideración de «inversiones extranjeras directas en España» a estos efectos; y

- — en segundo lugar, tener por objeto una inversión en alguno de los sectores identificados en el apartado 2 del artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003) (operaciones sujetas por razón del objeto sobre el que recaen); y

- — en tercer lugar, realizarse (i) ora en sociedades cotizadas en España (42) (ii) ora en sociedades españolas no cotizadas si el valor de la inversión supera los 500 millones de euros.

Adicionalmente, se contempla la posibilidad de que el Gobierno suspenda el régimen de liberalización y, por tanto, someta a autorización previa aquellas operaciones de inversión en sectores distintos de los identificados en el apartado 2 (y —se entiende— se lleven a cabo por inversores distintos de los enumerados en el apartado 3), cuando puedan afectar de todas formas a la seguridad, orden o salud públicos.

(ii) Requisito de aplicación: el concepto de inversión extranjera directa en España.

La inversión extranjera directa en España se define igual que en artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003), por lo que para evitar reiteraciones innecesarias nos remitimos a todo lo expresado ut supra en este sentido.

La única matización reside, en cuanto al aspecto subjetivo (qué inversores se reputan extranjeros), en que no solamente se consideran comprendidos en el ámbito de aplicación de este régimen transitorio los residentes en otros Estados miembros de la UE/AELC, sino también los residentes en España cuya titularidad real (definida del mismo modo que en el consabido artículo 7 bis) corresponda a residentes comunitarios o de la AELC.

(iii) Criterios de sujeción: únicamente objetivos

Para las inversiones procedentes de la UE/AELC, el test de sometimiento a autorización se realiza únicamente desde la perspectiva objetiva (sectores estratégicos en los que se invierte), y no desde la perspectiva subjetiva del apartado 3 del artículo 7 bis de la Ley 19/2003 (LA LEY 1157/2003) (ciertas características del inversor).

(iv) Ámbito temporal:

Sin perjuicio de que, naturalmente, el Gobierno pueda decidir prorrogar este régimen llegada la fecha de su finalización, el momento actualmente marcado de cese de su vigencia es el 30 de junio de 2021.

Surgen a este respecto dos cuestiones:

- — Qué ocurre con las operaciones que estén en curso llegado ese momento:

En defecto de un régimen transitorio específico al respecto, nos inclinamos por pensar que, constituyendo una limitación excepcional (y además difícilmente cohonestable con el Derecho de la Unión Europea), el régimen decaería automáticamente.

En efecto, en caso de que el Gobierno español quisiera efectivamente denegar o condicionar una determinada inversión de la que tuviera conocimiento pero que, como consecuencia del fin de la vigencia de esta regulación temporal, fuera a quedar totalmente exenta, tendría al menos dos posibilidades: (i) agilizar la tramitación interna para poder dictar un acuerdo de Consejo de Ministros resolviendo el expediente antes del 30 de junio de 2021 (recurriendo, si fuera necesario, a una convocatoria extraordinaria al efecto); o (ii) proceder a una suspensión ad hoc de esa concreta inversión tal y como permite el artículo 7 de la Ley 19/2003 (LA LEY 1157/2003).

- — Qué ocurre con las operaciones previstas pero todavía no comenzadas y por lo tanto no puestas en conocimiento de la Administración.

Pues bien, en nuestra opinión (y sin perjuicio de las modificaciones, disposiciones de desarrollo, o posición sobre la aplicación de la normativa que el Gobierno pueda adoptar sobre este particular cuando la fecha del fin de la vigencia se aproxime), las mismas deben continuar sometidas a la obligación desde el momento en el que se pretendan realizar, pues de lo contrario la finalidad de la norma se frustraría toda vez que bastaría con retrasar la solicitud de autorización para la transacción a la autoridad competente en la materia para, artificialmente, conseguir que la inversión quedara exenta de control (43) .

IV. Procedimiento de autorización

(i) Solicitud:

El formato y el modo de presentar la solicitud de autorización previa es idéntico para las dos modalidades de procedimientos: ordinario y abreviado.

— Formato:

La petición de autorización previa, además de cumplir con los requisitos de toda solicitud establecidos en la legislación sobre procedimiento administrativo común, debe:

- — Ir firmada por persona apoderada suficientemente por la entidad directamente inversora (es decir, aunque quienes motiven el sometimiento a autorización sean los inversores últimos, y sea la información de éstos la que se deba proporcionar, la interlocución formal con la Administración ha de mantenerla el inversor inmediato).

- — Ir acompañada de:

«a) Certificación expedida por el órgano competente de la sociedad en la que se invierte, que contenga una transcripción literal de su objeto social.

b) Una Memoria explicativa sucinta sobre la situación económico-financiera y patrimonial de la sociedad objeto de inversión.

c) Una descripción detallada de la operación de inversión que se propone efectuar e información relativa al inversor. Tratándose de inversores que tengan la consideración de personas jurídicas, se indicarán las participaciones en su capital que representen un porcentaje superior al 5 por 100, así como las cuentas anuales e informe de gestión, la composición de sus órganos de dirección y la estructura detallada del grupo al que eventualmente pertenezca; si se trata de personas físicas, información sobre su trayectoria y actividad profesional, así como su situación patrimonial.» (44)

— Modo de presentación (dirigiéndose a la Dirección General de Comercio Internacional e Inversiones):

Si el inversor inmediato es una persona jurídica, debe realizarse por medios telemáticos, y no en formato papel físicamente.

En nuestra experiencia, ello puede generar problemas prácticos fácilmente evitables mediante el apoderamiento, para la firma y presentación de la instancia de solicitud, de una persona física española que cuente con un certificado digital que permita dicha presentación por registro electrónico.

— Momento de presentación:

Aunque el artículo 10 del RD 664/1999 (LA LEY 1890/1999) establezca que debe presentarse solicitud desde el momento en el que el inversor «se propusiera realizar» la inversión sujeta, lo cierto es que a falta de una mayor definición al respecto en la práctica se viene haciendo (sin que ello haya planteado ningún problema y siendo práctica jurídicamente impecable) tras la firma privada del oportuno contrato de compraventa de acciones, sometiendo el cierre de la operación, como una condición suspensiva más, a la obtención de la oportuna autorización

(ii) Procedimiento ordinario:

El procedimiento normal (45) se tramita ante el Ministerio competente sobre las inversiones exteriores (46) , siendo el órgano instructor la Dirección General de Comercio Internacional e Inversiones (47) a través de su Subdirección General de Inversiones Exteriores.

Por conducto de dicho Ministerio y a su propuesta (individual, o conjunta con el Ministerio competente en razón del sector de la inversión), y previo informe (no vinculante (48) ) de la Junta de Inversiones Exteriores (49) , concluida la instrucción (50) el expediente de autorización se eleva al Consejo de Ministros para resolución.

Esta tramitación es la básica e indispensable, pero en el seno de la misma se puede incluir, según las reglas generales del procedimiento administrativo y a criterio del órgano instructor, la solicitud de informes a otros órganos, organismos o Administraciones (51) .

La elevación a Consejo de Ministros implica que el expediente pasa asimismo, y llega a conocimiento, de:

- — La Comisión Delegada del Gobierno para Asuntos Económicos (52) .

- — La Comisión General de Secretarios de Estado y Subsecretarios (53) .

El plazo máximo de resolución es de seis meses, transcurridos los cuales la autorización es considerada presuntamente denegada

El plazo máximo de resolución es de seis meses, transcurridos los cuales la autorización es considerada presuntamente denegada (abriéndose de esa manera el cauce impugnatorio, que consiste en un recurso potestativo de reposición previo a la vía judicial (54) , o bien directamente en la interposición de un recurso contencioso-administrativo ante la Sala Tercera del Tribunal Supremo (55) ).

(iii) Procedimiento abreviado:

Ésta es una tramitación simplificada, establecida en la disposición transitoria segunda del RD-Ley 11/2020 (LA LEY 4471/2020), y a la que se someten las transacciones pendientes de cierre, y aquellas de valor superior al millón de euros (56) pero inferior a cinco millones de euros. Sólo es aplicable a las inversiones no residentes en la UE/AELC (es decir, el procedimiento de autorización transitoriamente en vigor para las inversiones procedentes de la UE/AELC se someterá siempre a procedimiento ordinario).

Sus particularidades respecto del procedimiento ordinario son las siguientes:

- — En cuestión de competencia objetiva: corresponde directamente a la Dirección General de Comercio Internacional e Inversiones, previo informe de la Junta de Inversiones Exteriores, que sigue siendo necesario.

- — En cuestión de plazos: la tramitación se hará conforme al procedimiento administrativo simplificado previsto en el artículo 96 de la Ley 39/2015 (LA LEY 15010/2015), lo cual determina que el plazo máximo de resolución es de treinta días hábiles.

- — En cuestión de tramitación: sólo se otorgará trámite de audiencia, por plazo de cinco días, en caso de que la resolución vaya a tener sentido desfavorable

- — En cuestión de impugnación:

- a) La resolución de la Dirección General de Comercio Internacional e Inversiones no agota la vía administrativa (57) y por lo tanto es recurrible en alzada ante la Secretaría de Estado de Comercio (58) .

- b) La competencia judicial para conocer del recurso contencioso-administrativo contra la resolución del recurso de alzada (o contra los términos de una aprobación condicionada) pasa a ser de la Sala de lo Contencioso-Administrativo de la Audiencia Nacional (59) .

V. Resolución del procedimiento

En cuanto a la resolución del procedimiento autorizatorio, se plantean dos cuestiones fundamentales:

(i) El carácter de la misma: ¿reglado o discrecional?

Puesto que la regulación de las inversiones extranjeras se enmarca dentro de las competencias estatales sobre comercio exterior (60) (donde las consideraciones de índole geopolítica tienen prevalencia sobre las estrictamente jurídicas), y teniendo especialmente en cuenta que el actual régimen de control de las inversiones exteriores ha sido aprobado en el contexto de un Derecho de Excepción en el que el Consejo de Ministros no actúa en calidad de órgano administrativo, sino como órgano constitucional del Estado (61) en ejercicio del Poder Ejecutivo (y por lo tanto con un componente netamente político), entendemos que se trata de una resolución discrecional por antonomasia.

Ello implica que la autorización, por muy razonable e inofensiva que pueda parecer la transacción sometida a control gubernativo, puede ser denegada por consideraciones extrajurídicas, de oportunidad política, que la autoridad entienda aplicables, siempre que las mismas estén debidamente argumentadas (pues toda decisión en ejercicio de potestades facultativas debe estar convenientemente motivada).

Consecuencia de ello es, a su vez, que el control jurisdiccional que pueda hacerse de una denegación (total o parcial) en sede contencioso-administrativa sea muy limitado, circunscrito casi exclusivamente a los aspectos procedimentales, y que incluso un fallo anulatorio no pueda determinar cuál debe ser el sentido de la resolución gubernamental (62) . Lo cual, al fin y al cabo, en la práctica equivale a que la decisión acerca de la autorización será poco menos que infiscalizable sobre el fondo.

(ii) Posibilidad de aprobación parcial o condicionada.

La autorización que eventualmente se conceda no tiene por qué ser total e incondicional.

Bien al contrario, el plácet gubernativo puede ser parcial (sólo para parte de la inversión pretendida —por ejemplo, en unas determinadas sociedades de todo el paquete societario que se pretendiera adquirir, y no en otras—), o sometido a condiciones previas (63) , tales como carve-outs previos (al modo de lo que sucede en Derecho de la Competencia al autorizarse fusiones o adquisiciones), etc.

Aunque la normativa actual no establece, ni siquiera con carácter ejemplificativo, una lista de las posibles condiciones que pudieran imponerse, el Proyecto de RD en tramitación sí establecía un catálogo tal (con carácter de numerus apertus) en su artículo 9.3:

«La autorización que, en su caso, conceda el Consejo de Ministros podrá contener condiciones o medidas de mitigación del riesgo para la seguridad y orden público detectadas, proporcionales al mismo, como, entre otras:

- a. El mantenimiento de actividades, capacidad industrial, investigación y desarrollo, tecnología o saber hacer asociados a la operación;

- b. La integridad, seguridad y continuidad del servicio o explotación de una instalación o infraestructura, así como el cumplimiento de obligaciones contractuales con el Estado;

- c. Restricciones o limitaciones al acceso, tratamiento, procesamiento, almacenamiento, venta o cesión, control o publicación por parte del inversor a o de tecnologías o datos personales en posesión de la empresa objeto de la inversión;

- d. La cesión a terceros de actividades o partes del negocio llevadas a cabo en territorio español;

- e. La prohibición, restricción, limitación o condicionamiento del ejercicio de derechos de voto y otros derechos políticos en la compañía adquirida por parte del inversor procedente de un país que no sea Estado miembro de la Unión Europea o la Asociación Europea de Libre Comercio;

- f. El otorgamiento de derechos políticos especiales a accionistas públicos de la compañía objeto de la inversión, así como el nombramiento de observadores en los órganos de administración de la empresa objeto de la inversión;

- g. El establecimiento de garantías, depósitos o fianzas con el objeto de garantizar el cumplimiento de las obligaciones impuestas por la autorización del Consejo de Ministros, de la legislación en materia de protección de datos y de la protección de la salud pública.»

VI. Efectos de la autorización y de su carencia

La autorización, con una validez genérica (y prorrogable (64) ) de seis meses (salvo que se establezca otra específica en la propia resolución) (65) , es una condición sine qua non del negocio jurídico intervenido.

Por ello, su carencia (de nuevo, total o parcial), o la realización de la inversión en términos diferentes a los del permiso concedido o habiendo caducado éste, tiene consecuencias de enorme trascendencia:

(i) En el plano contractual mercantil: implica la carencia de efectos y validez jurídica, respecto de los elementos españoles de la transacción realizada (66) .

Ello puede generar problemas en el caso de que la inversión sea mediata (piénsese en la inversión que se realiza en una cabecera luxemburguesa, de la que cuelga como filial la sociedad española afectada por el régimen de inversiones exteriores). En nuestra opinión, aunque obviamente la adquisición a nivel holding sujeta a Derecho luxemburgués sea válida desde dicha óptica, las autoridades españolas lo que deben es negar validez a todos los actos sujetos a Derecho español que se deriven de esa inversión no autorizada (por ejemplo, no inscribir en el Registro Mercantil los nombramientos de cargos en la filial española realizados de modo efectivo por el inversor entrante en la holding). Es innegable que ello puede producir fricciones entre Estados, disfuncionalidades prácticas y problemas jurídicos de calado.

Entendemos que la posibilidad de legalización expresamente prevista excluye la nulidad radical del negocio jurídico exartículo 6.3 del Código Civil (LA LEY 1/1889) (67) , ya que precisamente la facultad de regularización ex post (de las cuales se hallan ejemplos en el histórico del Consejo de Ministros) constituiría ese «efecto distinto» al que se refiere tal precepto (68) .